无惧“价格战”?解析汽车类上市公司一季报,仍有企业营收、净利润大涨

眼下,一场激烈又无可奈何的 “价格战”未有停歇之意,车企看似拿出不计成本以价换量之势,实际上在打响市场份额争夺战的同时,又不得不忍痛放弃部分利润。

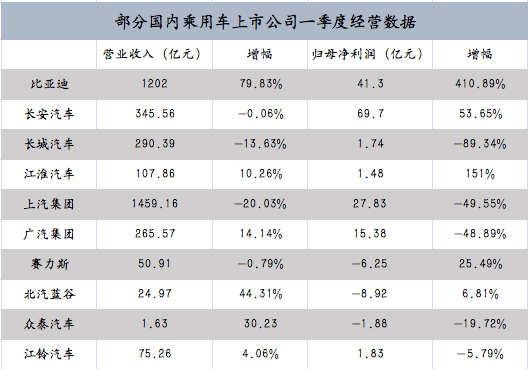

截至目前,国内已经有超过20家汽车类上市公司陆续披露了2023年一季报。其中,乘用车上市公司中,归母净利润实现正增长的仅有比亚迪、长安汽车和江淮汽车。相比之下,动力电池龙头企业依然是一季度的赚钱能手。不过,在新能源汽车产业链上,也不乏出现亏损的企业。

值得注意的是,虽然一季度汽车行业上市公司“赚钱”的不多,但从结构上来看,新能源汽车正冉冉升起。对大部分车企而言,在燃油车价格下探抢市场的重压之下,加快新能源转型已是必选题。

比亚迪、江淮营收与归母净利双增长

在已披露2023年一季报的乘用车上市公司中,狂欢属于少数者。

一季度,比亚迪实现营业收入1201亿元,同比增长79.83%;归属于上市公司股东的净利润41.3亿元,同比暴增4倍以上,可谓赚的盆满钵满。比亚迪的营业收入、归母净利润增长主要依赖于新能源产品的热销,今年第一季度,其共计销售新车55.21万辆,同比增长89.47%。

制表:每经记者 段思瑶

同样实现营业收入、归母净利润双增长的还有江淮汽车。数据显示,一季度,江淮汽车实现营收107.86亿元,同比增长10.26%;实现归母净利润1.48亿元,同比增长151%。江淮汽车方面认为,一季度公司业绩上涨系国际出口业务持续发力。数据显示,一季度,江淮汽车共计出口4.62万辆汽车,同比增长97.1%。

与比亚迪、江淮汽车相比,长安汽车虽未实现营业收入和归母净利润双增长,但归母净利润是已披露2023年一季报的乘用车上市公司中最高的,为69.7亿元,同比增长53.65%。不过,长安汽车利润大幅增长主因是来自非同一控制下的企业合并产生的50.21亿元收益。扣除非经常性损益后,长安汽车净利润为14.81亿元,同比下降34.75%。

仍处于调整期的长城汽车,一季度实现营收290.39亿元,同比降低13.63%;归母净利润1.74亿元,同比减少89.34%。对于业绩的大幅下滑,长城汽车方面表示,主要系公司仍处于产品结构调整期,基于2023年新产品上市节奏,加大新能源品牌建设及研发投入所致。财务数据显示,一季度长城汽车研发费用上涨15.9%至15.3亿元,销售费用上涨38.3%至14.5亿元。

新造车企业方面,理想汽车2023年一季度实现营收187.9亿元,同比增长96.5%;净利润为14.1亿元,同比增长196.4% ,这已经是其连续两个季度实现盈利。

相较于头部车企,二、三线车企更是在夹缝中求生。2023年一季度,赛力斯、北汽蓝谷、众泰汽车仍处于亏损状态。其中,北汽蓝谷亏损最为严重,亏损额为8.92亿元,同比增长6.81%。

有动力电池企业赚翻了

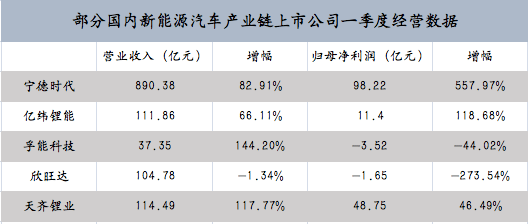

一季度,新能源汽车产业链中最赚钱的企业并非整车企业,而是以宁德时代为首的动力电池企业。宁德时代一季度营业收入为890.38亿元,同比增长82.91%;归母净利润为98.22亿元,同比增长557.97%。

不只是宁德时代,在新能源汽车销量持续增长的带动下,多家动力电池企业在一季度营业收入、归母净利润均取得了不同程度的增长。比如,亿纬锂能营业收入为111.86亿元,同比增长66.11%;归母净利润为11.4亿元,同比增长118.68%。

制表:每经记者 段思瑶

不过,由于电池原材料价格下滑等原因,也有多家动力电池企业出现亏损。比如,孚能科技归母净利润为-3.52亿元,同比下滑44.02%。欣旺达营业收入为104.78亿元,同比下滑1.34%;归母净利润为-1.65亿元,同比下滑273.54%。

公开数据显示,今年一季度全球动力电池装机量为133GWh,同比增长38.6%。其中,中国市场动力电池装机量为65.9GWh,占比49.5%。另外,今年一季度,中国电池厂商出口量为25.8GWh,在全球总装机量中的占比超过了66%,仍是全球动力电池市场中的主力。

财信证券研报预测,随着燃油车大幅降价促销等短期因素的影响逐渐消退,再加上电池技术的推陈出新和成本下降,二季度需求端将会出现明显复苏,去库存也将进入尾声。对于新能源汽车大部分环节来说,一季度业绩低点已过,各环节龙头企业的竞争优势将不断扩大,配置价值也将在二季度开始逐步显现出来。

来源:每日经济新闻